Une monnaie à garantie totale,

une vieille idée qui fait son chemin

Gabriel Galand [1] (19 Mars 2012)

Résumé

Les crises financières du passé ont pour cause profonde une création monétaire incontrôlée. Pour résoudre les crises financières il faut donc contrôler la création monétaire et la retirer aux organismes bancaires, qui comme tous les acteurs de l’économie peuvent être victimes d’une bulle d’euphorie.

Les propositions de garantie totale de la monnaie, ou 100% monnaie, remontent au 19ème siècle, et ont été proposées sous forme pure ou équivalente par des économistes aussi connus que Walras, Ricardo, Von Mises, Fisher, Friedman, Allais, Minsky, Tobin.

La mise en œuvre du système est simple, notamment si comme nous le proposons, la garantie est donnée unilatéralement par la Banque Centrale. La régulation de la masse monétaire s’en trouve facilitée, ainsi que la régulation des taux de change.

Introduction

La crise financière de 2007-2008 a rappelé la douloureuse réalité. Le système financier international a encore failli, après qu’une nouvelle fois la longue série des crises qui l’ont précédée eurent été oubliées. Il faut donc de nouveau rouvrir le dossier et essayer d’aller au fond, en espérant, cette fois-ci, aller plus loin.

D’abord, quel est l’enjeu ? Une crise financière, par définition, met en danger tout ou partie du système financier. Les banques sont fragilisées, et avec elles, le système de paiement (comptes à vue des agents économiques), ainsi que le système de crédit à l’économie. L’enjeu est donc de mettre à l’abri à la fois les disponibilités des agents économiques et le financement de l’économie réelle.

Or comment peut se nouer une crise financière ? Le scénario est en général le suivant. D’abord, un marché particulier, ou l’économie entière d’un pays, est en forte croissance. Ensuite, tout le monde croit dur comme fer à la poursuite de la croissance, y compris les financiers, qui prêtent de plus en plus, ou fournissent le cadre à une spéculation à la hausse par des dérivés divers et variés. La croissance se transforme en bulle dangereuse lorsque survient la surestimation des possibilités du marché et une exubérance irrationnelle qui fait oublier le prix réel des actifs pour le remplacer par le prix potentiel de revente, et lorsque les financiers valident cette démarche par une création monétaire excessive. Car il faut bien que cette valeur nouvelle mobilisée dans l’achat des actifs vienne de quelque part.

A la racine d’une crise financière qui menace de s’étendre, il y a toujours au moins un actif dont le prix monte beaucoup, voire l’ensemble des valeurs boursières. En 1929 c’est l’ensemble de la bourse des USA. En 1987 c’est l’ensemble des bourses mondiales. En 1989 c’est la bourse et l’immobilier japonais ; en 1997, les bourses et l’immobilier de plusieurs pays asiatiques (notamment la Thaïlande). En 2001, les actions du secteur Internet s’envolent. Par contre en 1980, c’est l’argent métal qui a nourri la spéculation. Dans tous ces cas, il est reconnu que les liquidités étaient abondantes et le financement des spéculateurs facile. Cette spéculation peut aussi se tourner vers les taux de changes qui paraissent fragiles, les exemples sont les pays dollarisés (Mexique 1994, Argentine 2001), la Russie en 1998, ou les mécanismes d’harmonisation comme le SME (1992 et 1993). Là aussi, les spéculateurs ont mobilisé des fonds importants qui leurs ont été fournis par une création monétaire complaisante.

La racine du mal est donc dans le pouvoir de création monétaire décentralisé et plus précisément dans la possibilité de couverture fractionnaire des dépôts. Ce système a de graves défauts :

– Il mélange les fonctions bancaires et introduit ainsi l’aléa moral du « trop gros pour sombrer ». Lors d’une crise financière, le gouvernement doit sauver les banques pour sauver les dépôts.

– Il rend l’économie instable puisque de la monnaie liquide, volatile par nature, n’a pas de contrepartie liquide. Il suffit que des banquiers astucieux rassemblent des clients spéculateurs qui n’ont guère besoin de billets à la mesure des millions échangés pour avoir un effet de levier qui peut dépasser 50 lorsque les réserves obligatoires sont comme aujourd’hui en dessous de 2%. Des bulles spéculatives sont inévitables.

– Elle rend la création monétaire et l’ensemble de l’économie pro cyclique.

– Le taux d’intérêt ne représente plus l’équilibre des fonds prêtables. Il devient un outil indirect et inefficace de contrôle de la création monétaire. Par voie de conséquence, la politique monétaire devient peu efficace. Le cas typique est celui de la zone euro, pour laquelle la BCE est bien incapable de fixer un taux d’intérêt « optimal » pour tous les pays de la zone à la fois, et s’évertue à relancer l’économie en ne réussissant qu’à nourrir l’inflation spéculative des actifs.

Ce qui précède suggère clairement qu’il faut plus de régulation. Jusqu’à ce jour, la tendance a été d’augmenter la capitalisation des banques pour tenter de diminuer l’effet de levier[2], et de renforcer toutes les règlementations prudentielles sur les ratios à respecter. On espère ainsi rassurer les agents économiques quand à la solidité des entités qui détiennent leurs avoirs. C’est en réalité illusoire. Comme l’a bien expliqué J. Kay (2009), les règles doivent être vérifiées par des contrôleurs qui sont sujets comme tout le monde à l’euphorie des périodes fastes et ne présentent pas toujours des garanties d’indépendance sur des durées longues. Par ailleurs les financiers inventent constamment des moyens de tourner ces règles. Il faut donc aller plus loin et changer les structures. Il faut en réalité tuer l’effet de levier, mettre les banquiers à l’abri de leurs propres tentations et leur retirer le pouvoir de création monétaire. Ceci n’est nullement utopique.

Nombre d’économistes, certains parmi les plus célèbres, ont cherché et proposé des réformes pour séparer la création de monnaie de la distribution du crédit. La quasi-totalité de ces propositions sont fondées sur le principe d’une garantie totale de la monnaie, ou couverture à 100%, qui supprime la possibilité pour le prêteur de ne couvrir son prêt que partiellement. Au 19ème siècle et au début du 20ème, les auteurs voyaient la couverture en espèces métalliques. Citons Ricardo (1920), Walras (1892), Von Mises (1928). Plus récemment, on optait plutôt pour une couverture en monnaie de base ou monnaie centrale. Citons notamment le Groupe de Chicago (1933), Fisher (1935), Friedman (1959), Allais (1947, 1977), Gomez (2010). D’autres ont mis l’accent sur la sécurité des dépôts et ont inventé le « Narrow Banking » (banques étroites). Il s’agit entre autres de Minsky (1984), Tobin (1985) et J.Kay (2009). Ce souci les conduit comme les autres à rejeter la couverture fractionnaire des dépôts à vue, et à préconiser une couverture par des actifs « sûrs », dans leur esprit des titres d’Etat, système qui rejoint en fait la couverture par monnaie de base[3].

Nous ne parlerons ici que du système à garantie 100% par de la monnaie de banque centrale, assorti d’une séparation des fonctions bancaires, qui nous paraît être le plus simple et le plus efficace.

Une bonne synthèse de la mise en œuvre d’un système à couverture totale par de la monnaie centrale dans une économie moderne est l’article de C. Gomez (2010) « Une « vieille » idée peut-elle sauver l’économie mondiale ». Nous lui avons emprunté nombre d’idées et de références. Toutefois, nous différons sur les points suivants

– Alors que, comme beaucoup d’autres auteurs, il mêle couverture à 100% et rachat de la dette de l’Etat par un système de prêts remboursables aux banques, nous séparons ces 2 mécanismes en supprimant le prêt remboursable, ce qui change à la fois la philosophie du projet et les modalités de sa mise en œuvre. Nous montrons alors la faisabilité de ce nouveau projet.

– C. Gomez parle peu de la création monétaire et de sa régulation après la phase de mise en place. Nous insisterons donc sur ce point.

– Nous développons les problèmes posés par la protection des dépôts à terme et du système de crédit alors que C. Gomez n’en parle guère.

– Les influences respectives d’un système réformé avec le reste du monde (tant que le système monétaire international n’est pas lui-même réformé) sont peu traitées et nous essayons de préciser les problèmes posés.

Nous commencerons donc dans la première section par rappeler le principe de la réforme[4]. Ce principe sera très similaire à celui proposé par C. Gomez et M. Allais. Dans la deuxième section, nous décrirons la mise en œuvre telle que nous la voyons. Celle-ci est nouvelle. Dans la troisième section nous développerons les avantages et inconvénients de la réforme. Dans la quatrième section nous parlerons de la création monétaire dans le temps et de sa régulation ainsi que du problème des interactions avec l’extérieur. La dernière section conclura.

A. Le principe de la réforme

1. Les fonctions bancaires sont séparées[5] :

On distingue d’une part les Compagnies de Services Monétaires, ou CSM, qui ne gèrent que les dépôts et ne font pas de crédit, et les Banques de Financement, ou BF, qui font du crédit mais ne gèrent que des dépôts à terme. A ce niveau, tous les auteurs sauf I. Fisher insistent sur la nécessaire séparation juridique des fonctions. Toute connexion entre ces 2 fonctions ne peut que susciter des procédés aussi géniaux que néfastes pour rétablir une substituabilité entre les dépôts à terme et les dépôts à vue et ruiner ainsi la couverture totale.

Allais préconise en plus de séparer les banques d’affaire des banques de financement. Ce point est sans incidence sur la structure de la création monétaire mais n’est pas neutre concernant le crédit et les dépôts à terme. Nous y reviendrons donc plus loin.

2. Les dépôts à vue dans les CSM sont couverts à 100% par de la monnaie centrale :

Cette énorme masse de monnaie centrale ne peut-être fournie que par la Banque Centrale. Les auteurs se partagent sur le procédé pour la fourniture de cette monnaie de base. Certains préconisent l’achat d’actifs aux banques (Fisher), d’autres le prêt (Friedman, Allais, Gomez), d’autres enfin le don pur et simple. C. Gomez cite comme partisan de ce dernier procédé Higgins[6] (1941), et ajoute que le choix a peu d’impact sur le sujet étudié. Nous préconisons aussi le don, qui a l’avantage de simplifier grandement le processus, sans conséquence particulière, puisque la monnaie correspondante est immédiatement gelée. Il a aussi pour avantage de séparer nettement la garantie des dépôts et le rachat de la dette de l’Etat, qui peuvent ainsi être dissociés dans le temps.

Nous verrons que ce don peut aussi être interprété comme une dotation en capital, qui pourrait appeler une contrepartie en prise de participation de l’Etat. D’un autre côté, la profession bancaire peut argumenter qu’elle n’a pas à payer pour une garantie dont elle ne fera rien. La solution finale dépendra du contexte au moment de la réforme

3. Les BF ne font que de l’intermédiation :

Les BF pratiquent des prêts comme elles le faisaient auparavant, mais elles ne peuvent avoir comme ressources que des dépôts d’épargne à terme. Allais ajoute qu’il faut interdire la transformation financière, c’est-à-dire que les BF ne pourraient pas prêter à terme plus long que celui du dépôt qui sert de contrepartie. Même si cette transformation doit être encadrée, il paraît difficile, au moins immédiatement, de la supprimer complètement. En particulier, ce serait la mort du logement social financé par le livret A. La solution est sans doute de déterminer une limite supérieure du terme de chaque catégorie de prêt en fonction de sa contrepartie, sans qu’elle soit nécessairement identique, et aussi de prévoir des exceptions en fonction des opérateurs.

4. La distinction entre dépôts à vue et dépôts à terme :

Aujourd’hui, il existe ce qu’on pourrait appeler de l’épargne à vue, qui est un produit hybride entre épargne et dépôt à vue. D’une part il est rémunéré. D’autre part, très souvent, il peut être transformé « en 1 clic » en dépôt à vue. Sur certains de ces produits on peut même tirer des billets directement du compte correspondant ou émettre des chèques. Il est clair que la réforme demande de placer une barrière plus nette entre les deux types de dépôt. Un dépôt à terme (qui sera sur un compte chez une BF) ne pourra être mobilisé immédiatement. Le délai est à fixer par la loi, mais devrait être idéalement de plusieurs jours. A cause de ce point, on peut s’attendre au moment de la réforme à un certain transfert des dépôts à terme court vers les dépôts à vue.

5. Les services et la rémunération des CSM :

Les CSM gèrent les moyens de paiements (tenue des comptes, exécution des chèques et virement, mouvements de monnaie fiduciaire) et pourraient aussi assurer, comme le suggère C. Gomez, certains services de courtage, y compris vers leurs collègues des BF, voire même de détention de titres, pourvu qu’ils soient sans risque pour la CSM elle-même. Dans ces conditions, tous ces services devraient être rémunérés.

Cette rémunération est déjà utilisée aujourd’hui (assez peu en France à part de faibles frais de tenue de compte et une petite rémunération des chèques). Elle devrait sans doute être augmentée. Si elle était croissante avec le volume de l’encaisse, elle pourrait dissuader la thésaurisation et stabiliser la vitesse de circulation de la monnaie. Au total, le problème de la rémunération des CSM ne devrait pas poser de problème majeur compte tenu du peu de capital nécessaire.

B. La mise en œuvre

Concernant la séparation opérationnelle des services, qui sont actuellement contenus dans une société unique, les problèmes seraient moindres qu’on ne pourrait le craindre, si on en croît des connaisseurs de la structure actuelle des banques, notamment C. Gomez, qui a une connaissance par l’intérieur de ces structures[7]. Il pense que les banques sont déjà aujourd’hui structurées par métiers, et que la séparation telle que celle envisagée ici « ne poserait aucun problème majeur ».

Concernant le processus comptable, il est également assez simple

1. La situation avant la réforme :

Nous nous contentons de présenter les postes du bilan concernés par l’opération. Nous prenons au départ les mêmes montants que C. Gomez pour qu’on voie bien les différences que nous introduisons dans le processus

On suppose donc que la banque, sur un total de 1000, détient 20% de DAV (dépôts à vue), le reste en DAT (dépôts à terme).

2. La préparation :

On suppose ici que la CSM qui sera formée héritera de 100% des DAV et de 20% des DAT, suivant ainsi notre raisonnement indiqué plus haut d’après lequel certains DAT actuels sont de l’épargne liquide, qui passera en DAV pour rester disponible. On doit donc garantir 200 + 800 x 20% = 360. Bien entendu, ce montant peut être ajusté par la suite.

On suppose ici que la CSM qui sera formée héritera de 100% des DAV et de 20% des DAT, suivant ainsi notre raisonnement indiqué plus haut d’après lequel certains DAT actuels sont de l’épargne liquide, qui passera en DAV pour rester disponible. On doit donc garantir 200 + 800 x 20% = 360. Bien entendu, ce montant peut être ajusté par la suite.

La Banque Centrale inscrit au passif cette somme au crédit des banques. En contrepartie, elle inscrit cette opération au bilan sous un nom « ad’ hoc », s’il s’agit de don pur et simple[8], car il ne s’agit pas d’une vraie créance ni d’un actif mobilisable. S’il s’agit d’une prise de contrôle partiel par l’Etat, elle l’inscrit comme tel et il s’agit alors d’un actif bien réel.

Côté Banque, cette somme est inscrite à l’actif comme le contenu du compte qui est dans les livres de la Banque Centrale. Au passif, elle est mise en « Réserve », une réserve spéciale créée pour l’opération. S’il y a participation de l’Etat, la somme peut être inscrite au compte « Capital ».

Notons que le processus proposé ici ne nécessite ni prêt massif aux banques, ni remboursement par celles-ci, et donne plus de souplesse à la politique de la banque centrale.

3. La séparation :

On fait simplement passer les DAV, ainsi que leur contrepartie en monnaie centrale, de la Banque vers la CSM.

On fait simplement passer les DAV, ainsi que leur contrepartie en monnaie centrale, de la Banque vers la CSM.

L’opération est alors terminée, et on peut passer au fonctionnement normal permanent.

4. Fonctionnement permanent :

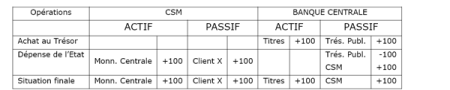

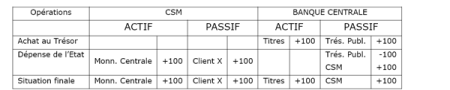

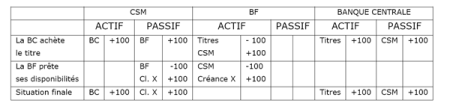

Le système financier secondaire (CSM et BF) n’a plus l’initiative de créer de la monnaie, et toute nouvelle monnaie ne peut apparaître que si la Banque Centrale fournit la garantie. Pour ce faire, elle peut acheter des créances. Et pour montrer que la garantie totale se maintient alors automatiquement, nous allons considérer 2 cas, suivant qu’elle achète sur le marché secondaire une créance quelconque, ou qu’elle achète à l’Etat sur le marché primaire. Ce dernier cas est le plus simple, nous le traiterons en premier

On voit que dans un premier temps la Banque Centrale acquiert le titre et le paie au Trésor Public, ce qui crédite le compte de celui-ci. Dans un deuxième temps, l’Etat dépense cet argent auprès d’un agent X qui a un compte dans une CSM. L’opération se solde par des augmentations égales d’un compte courant, donc de la masse monétaire et de sa garantie en monnaie centrale.

On voit que dans un premier temps la Banque Centrale acquiert le titre et le paie au Trésor Public, ce qui crédite le compte de celui-ci. Dans un deuxième temps, l’Etat dépense cet argent auprès d’un agent X qui a un compte dans une CSM. L’opération se solde par des augmentations égales d’un compte courant, donc de la masse monétaire et de sa garantie en monnaie centrale.

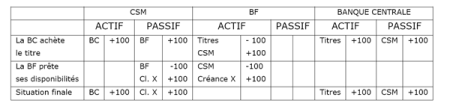

Examinons maintenant le cas de l’achat d’une créance sur le marché secondaire. Soit le titre de créance est détenu par une BF, qui a prêté à un débiteur, soit il est détenu par un agent non financier, et gardé dans un compte-titre qui pourrait être géré par une CSM. Le cas le plus illustratif étant celui de la BF, nous montrons celui-ci. Dans le schéma ci-dessous, les BF n’ont pas de compte en banque centrale, les mouvements de monnaie dont elles ont besoin se font à travers des comptes dans les CSM, comme pour les autres agents économiques[9]. Si elles devaient garder un compte en banque centrale, essentiellement pour des raisons annexes, le schéma serait similaire et plutôt simplifié.

Au départ, une BF détient une créance à son actif.

Première opération, la Banque Centrale acquiert le titre et crédite la BF, qui voit son compte en CSM monter d’autant. Notons que dès ce moment la masse monétaire et la monnaie centrale qui la garantit ont monté d’autant. Nous avons poursuivi par la deuxième opération, par laquelle la BF prête à un agent X la monnaie dont elle dispose par la vente du titre. Ceci permet d’aboutir à une situation finale tout à fait identique au cas précédent.

On s’apercevrait en examinant éventuellement d’autres variantes que la situation d’arrivée est toujours la même. Ceci vient du fait qu’à partir du moment où seule la banque centrale peut créer de la monnaie, elle ne peut le faire qu’en monétisant un actif au profit d’un tiers. Cet actif a pour contrepartie une somme en monnaie centrale de même montant, qu’elle verse au vendeur de l’actif. Si ce vendeur n’a pas de compte en Banque Centrale, le fonctionnement normal de l’articulation entre monnaie centrale et monnaie secondaire amène une augmentation immédiate de la masse de monnaie secondaire, dont la garantie est la monnaie centrale qui l’a générée. Si ce tiers a un compte à la Banque Centrale, la garantie est mise en place immédiatement, mais la génération de la monnaie secondaire correspondante est différée jusqu’à ce que le tiers dépense cet argent auprès d’un tiers « ordinaire ». On voit que de ce point de vue il vaut mieux que les BF n’aient pas de compte à la Banque Centrale. Comme l’Etat emprunte en général pour dépenser, on est alors sûr que tout achat de titre par la Banque Centrale génère le même montant de monnaie secondaire et que la garantie de celle-ci en monnaie centrale est automatiquement assurée.

C. Conséquences, avantages et inconvénients

1. La gestion quantitative de la monnaie :

Il est clair que dans le système proposé, la Banque Centrale est maîtresse de la génération monétaire. Elle peut donc mettre en circulation la quantité exacte de monnaie qu’elle souhaite. Le rêve, non ? Ceci est un grand changement par rapport à la situation actuelle, dans laquelle les seuls moyens de régulation sont le taux d’intérêt et la parole, avec un effet plus qu’aléatoire sur la quantité de monnaie en circulation.

Certes la quantité n’est pas le seul paramètre à prendre en compte pour apprécier l’effet de la monnaie sur l’économie en général et les prix en particulier. La vitesse de circulation importe aussi. Mais nous verrons que ce paramètre n’est pas un danger en dehors de périodes exceptionnelles.

Finalement, nous pensons donc que la gestion quantitative, bien qu’elle ne soit plus employée de nos jours qu’exceptionnellement, est tout à fait adaptée à la régulation de la masse monétaire quant à ses effets sur les prix et l’activité, elle est même probablement beaucoup plus efficace.

Certains craindront que ce pouvoir de création monétaire ne tombe entre les mains de gouvernants indélicats qui le détourneraient à leur profit. Mais la Banque Centrale n’est pas le gouvernement. Et remettre la création monétaire à un service public spécialisé n’est-il pas plus satisfaisant que de l’abandonner aux banques privées qui n’ont aucune motivation de régulation macroéconomique, mais, ce qui est normal de leur part, un souci de profit immédiat, et qui sont sensibles à des influences psychologiques pro cycliques, avec les conséquences de bulles et de crises financières que nous avons décrites ? Ajoutons qu’il paraît plus facile d’encadrer un mécanisme centralisé plutôt qu’une génération décentralisée dont l’histoire a montré que c’était une mission impossible.

2. Les taux d’intérêt :

Dans le nouveau système, les taux d’intérêt sont réglés par l’offre et la demande sur le marché de l’épargne et du crédit. Ne risque-t-on pas une plus grande volatilité de ces taux si la création monétaire « a la volée » disparaît ? Dit autrement, la demande de crédits sera-t-elle correctement satisfaite si elle est limitée aux fonds épargnés ? La première réponse est que l’alternative, qui est de permettre la création monétaire en complément, et donc en couverture fractionnaire, a les inconvénients que nous connaissons, il a amené de nombreuses crises financières, dont les plus grandes, celle de 1929 et celle de 2008, pour ne parler que de celles-ci. Et puis, peut-on sérieusement affirmer que le système actuel permet un arbitrage correct entre inflation et chômage, ou que nos banquiers centraux sont en condition pour mener une politique monétaire aux effets prévisibles ?

La deuxième réponse est que les crédits « tournent », les nouveaux crédits remplaceront sans problème les anciens, la difficulté n’existe donc potentiellement qu’à la marge, pour l’augmentation de la masse des crédits en cours. De ce point de vue, la banque centrale et le gouvernement devront avoir une politique du crédit indépendante de la politique monétaire. Si les crédits s’emballent ils peuvent les encadrer comme cela s’est fait dans le passé, ou taxer les intérêts perçus, pour en augmenter le coût. S’il n’y a pas assez d’épargne, il est au contraire possible de subventionner les taux débiteurs.

La troisième est que les crédits qui ne proviennent pas de l’épargne sont une création de pouvoir d’achat ex-nihilo. Sans les assimiler comme les économistes classiques à de « faux-droits », ce qui jette sur eux un opprobre injustifié, ils sont une anticipation sur l’augmentation de la production de l’économie et à ce titre ils doivent être strictement limités.

3. Et la dette de l’Etat ?

De nombreux défenseurs de la monnaie totalement garantie y associent le rachat d’une partie de la dette de l’Etat (pour le montant de la garantie de la monnaie) et voient même dans ce rachat une justification de la mise en œuvre du système. Nous avons montré que la mise en œuvre de la réforme ne nécessite ni l’existence de cette dette ni son rachat. Mais la Banque Centrale peut, si elle le souhaite, ou si c’est prévu par la loi, racheter des titres d’Etat en quantité plus importante que ne le nécessite la régulation de la masse monétaire, et stériliser ce supplément en remplaçant une partie de la contrepartie « ad’ hoc » de la garantie par des titres d’Etat. Etant donné qu’elle garde cette garantie dans ses livres, elle peut en faire ce qu’elle veut. En face de la masse de monnaie centrale qui sert de garantie, et qui a par exemple un volume de 100, elle peut avoir 0 à 100 de titres d’Etat et le complément en actifs « Garantie de la masse monétaire » (dénomination ad’ hoc). Si elle veut (ou si la loi prévoit de) réaliser cette garantie en titres d’Etat, elle peut le faire à son rythme, sans dépendre d’un quelconque remboursement de prêt par les banques, et aboutir ainsi au même résultat que le système à remboursement de prêt préconisé par plusieurs auteurs (Friedmann, Allais, Gomez).

4. L’éradication des bulles et la protection des dépôts :

La plupart des bulles spéculatives qui ont dégénéré en crises financières n’auraient pas pu arriver dans le système que nous venons de décrire, car la montée du prix des actifs n’aurait pas pu être financée aussi facilement. Ceci dit, nous ne pouvons prétendre empêcher toute défaillance d’une partie du système économique. Les dépôts à vue sont garantis par la Banque Centrale et peuvent être récupérés par leurs propriétaires immédiatement. Il n’en est pas tout à fait de même pour les Banques de Financement et donc pour les dépôts à terme. Si par exemple un gros emprunteur fait faillite, il peut faire tomber une Banque de Financement si on ne prend aucune précaution. On peut aussi imaginer, bien qu’historiquement les grandes crises aient été toutes au départ des crises financières, qu’une telle grave crise de l’économie réelle arrive, qui mettre en difficulté de nombreuses entreprises et leurs employés, donc leurs emprunts, et mette donc en danger une grande masse de dépôts à terme.

Nous n’avons pas la réponse définitive à ce problème. Garantir tous les dépôts à terme par le même système que les dépôts à vue ne nous paraît pas possible. En effet si la contrepartie des dépôts à terme est de la monnaie centrale, ils ne sont plus « disponibles » pour financer des emprunts. C’est tout le financement intermédié qui serait éliminé.

La seule manière de garantir ces dépôts dans la structure du système est, comme le préconisait M. Allais, d’obliger que tout dépôt dépende d’une créance de même terme. Si, comme il est probable, on juge que ceci n’est pas possible totalement, il faut une garantie extérieure et proportionnée à cette « discordance », garantie accordée par le gouvernement et/ou la Banque Centrale. Un système plus précis reste à étudier.

Cependant, comme une telle garantie devrait probablement être organisée, il faut considérer maintenant comme indispensable de séparer les financements de l’économie des activités spéculatives des banques. En effet, la garantie du gouvernement ne pourrait être accordée qu’aux premiers. En conséquence, et bien que ceci aille plus loin que la stricte prévention des crises financières et la protection des dépôts à vue, il faut préconiser finalement, comme M. Allais et C. Gomez, la scission du système financier en 3 branches séparées, les CSM pour les dépôts à vue, les BF qui financent l’économie réelle, et les Banques d’Affaires, qui recueillent des fonds qu’elles utilisent pour des placements spéculatifs pour leur propre compte ou pour des tiers.

5. La réglementation prudentielle :

La réforme éviterait la plupart des règlements existants ou en cours de mise en œuvre sur les ratios prudentiels, les ratios de capital, etc. … Ces règlements ayant pour but d’éviter la faillite des banques, la réforme proposée change complètement la donne. Les CSM et leurs dépôts sont complètement garantis et leur surveillance limitée aux règles de base de la comptabilité.

C’est un peu moins simple pour les Banques de Financement, comme indiqué plus haut, mais la bonne voie est claire. Il faut chercher une sécurité incluse dans les structures plutôt que des règlements qui sont toujours en retard d’une crise.

D. Régulation et interfaces avec l’extérieur

D.1 La régulation quantitative de la masse monétaire :

La régulation de la masse monétaire devient plus facile pour deux raisons. D’abord le contour de cette masse monétaire devient plus clair. Comme l’ont bien montré J. Créel et H. Sterdyniak (1999), dans le système actuel la définition d’une masse monétaire devient très difficile et une gestion fondée directement ou indirectement sur la quantité de monnaie devient impossible. Le système proposé ici restaure la notion de masse monétaire des comptes à vue en les séparant clairement des autres agrégats financiers, et en les spécialisant dans leur fonction de moyen de paiement qu’il convient de réguler quantitativement.

Ensuite régler la quantité est facile puisque la banque centrale est maîtresse du jeu, du moins en économie fermée (nous nous restreignons à ce cas dans un premier temps). Elle décide exactement combien de monnaie elle veut mettre en circulation. S’il faut augmenter cette masse, nous avons vu comment elle pouvait le faire en achetant des créances. Il peut aussi arriver qu’elle veuille faire diminuer la masse monétaire. Dans ce cas il faut inverser le circuit et elle doit vendre des actifs qu’elle possède (par exemple des créances). Pour que ceci soit possible sans que la Banque Centrale soit obligée de brader ses actifs, il devrait être fait obligation aux Banques de Financement d’acheter ces titres lorsque la Banque Centrale le déciderait.

Le problème d’atteindre l’objectif étant facilement réglé, la difficulté se déplace vers la détermination de l’objectif. A quel niveau fixer la quantité de monnaie en circulation ? Ceci revient à se demander de combien l’économie va croître en valeur, c’est-à-dire de combien elle va croître en volume et de combien les prix vont augmenter pour une raison autre que monétaire (notamment inflation par les coûts). Ces questions dépassent le cadre de notre étude, qui veut avant tout proposer des solutions aux problèmes monétaires. Le fait qu’on se pose enfin des questions concernant la croissance de l’économie réelle montrerait que nous serions arrivés à notre but, qui est de mettre la monnaie au service de l’économie réelle au lieu de lui nuire.

D.2 La vitesse de circulation de la monnaie :

Les objectifs de niveau quantitatif de la masse monétaire ne peuvent être fixés que si la vitesse de circulation de la monnaie est constante, ou si on tient compte de son évolution dans les objectifs quantitatifs.

L’expérience prouve que cette vitesse de circulation varie beaucoup moins vite que la quantité, en dehors des périodes d’hyperinflation et des périodes de création monétaire débridée dans la sphère financière. Elle dépend alors de l’évolution des moyens de paiement dont le perfectionnement induit une tendance à réduire les encaisses, des taux d’intérêt créditeurs réels (les taux élevés favorisant l’épargne au détriment des encaisses oisives), et de l’inflation, qui incite à dépenser plus vite. Mais, encore une fois en dehors des périodes troublées et notamment de celles d’hyperinflation, l’inertie des agents économiques aux variations de ces causes est très importante. Par conséquent, une prévision annuelle de masse monétaire pourrait la plupart du temps se faire en supposant constante la vitesse de circulation.

Si toutefois on voulait agir sur cette vitesse, on n’est pas complètement démuni. Si elle est trop faible ou instable, on peut taxer les encaisses. Si elle est trop rapide, on peut les subventionner en les rémunérant.

D.3 L’influence de l’extérieur :

Dans tout ce qui précède nous avons supposé une économie fermée. Il nous faut maintenant considérer le monde réel et examiner comment le système de la monnaie totalement garantie peut s’y insérer.

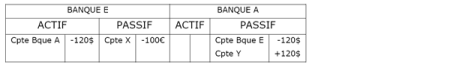

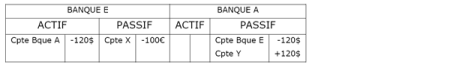

Dans un premier temps nous devons nous demander comment se font les changes de devises dans un système à garantie totale qui serait mis en œuvre dans les 2 pays partenaires. Pour montrer les implications, nous allons partir d’un règlement transfrontière, un agent X en Europe désirant payer 120$, soit 100€, à un fournisseur Y aux USA. Actuellement, en régime de liberté de changes, les banques centrales ne sont pas impliquées. En supposant pour simplifier, que la Banque E située en Europe ait un compte courant en dollars chez la Banque A située aux USA, on a simplement les mouvements suivants

Si la Banque E n’avait pas de compte chez la Banque A, il y aurait apparition d’une dette de la banque A vers la banque B, qui serait compensé en final par des emprunts ou des prêts sur les marchés des changes internationaux.

Mais le point important est que la masse monétaire en Europe a baissé de 100€, tandis qu’elle a augmenté de 120$ aux USA, alors que les garanties dans les Banques Centrales n’ont pas bougé. La garantie devient donc surabondante en Europe et insuffisante aux USA. Le système de la monnaie complètement garantie est donc incompatible avec une liberté totale des changes. La transaction ci-dessus doit impliquer les Banques Centrales, c’est-à-dire que l’agent X doit obtenir ses dollars de la BCE, qui les a en réserve car elle les a achetés à la banque centrale américaine que nous appelons ici BCA. Celle-ci reçoit en échange des euros.

Les dettes et créances sont maintenant constatées au niveau des banques centrales et les comptes des CSM en monnaie centrale, qui constituent la garantie des comptes courants, se sont ajustés au nouveau montant des comptes courants.

Cette obligation de passage des mouvements de devises par la banque centrale ne doit pas nous étonner car il est bien connu que les apports de devises étrangères génèrent de la monnaie domestique tandis que les sorties de devises en détruisent. Il est donc nécessaire que, pour contrôler la génération monétaire et sa garantie, la banque centrale doive aussi contrôler les mouvements de devises. Ceci a l’inconvénient de supprimer encore une liberté des organismes financiers. Mais il a l’avantage de contrôler un des facteurs d’instabilité du système monétaire international et de pouvoir mettre en œuvre plus facilement entre les deux pays partenaires des mécanismes de régulation des fluctuations de changes.

Si maintenant un seul des deux pays partenaires fonctionne avec monnaie totalement garantie, on extrapole facilement comment il doit procéder. Ici aussi les transactions des agents domestiques avec l’extérieur doivent passer par leur banque centrale, qui alors obtient les devises soit sur le marché international des changes, soit par accords bilatéraux avec les autres banques centrales.

Conclusion

Le système proposé ici peut paraître trop dirigiste tant la volonté de nouvelles régulations, née après la dernière crise, semble s’être déjà estompée. En réalité, si rien n’est fait pour contrôler la création monétaire, de nouvelles crises financières sont inéluctables, jusqu’au jour où une d’entre elles, plus grave que les autres, emportera l’économie mondiale.

Le système de la monnaie totalement garantie est relativement simple à mettre en œuvre, il a été validé par la réflexion de nombreux économistes dont certains parmi les plus grands, et il supprime à la racine les causes profondes des crises financières. Sans prétendre résoudre ainsi tous les problèmes de l’économie mondiale, il fournit au moins les conditions d’une plus grande stabilité monétaire.

Bibliograhie

Allais M. Nombreux écrits sur le sujet depuis « Economie et Intérêts » (1947) Editions Clément Juglar en 1988 (2nde édition), jusqu’à « Les fondements de la dynamique monétaire » (2001) Editions Clément Juglar

Créel J. et Sterdyniak H. « Pour en finir avec la masse monétaire » (1999) Revue Economique Vol.50 p.523-533

Fisher I. « 100% Money » (1935) réédité comme « The work of Irving Fisher » (1996) Pickering & Chatto

Friedman M. « A Program for Monetary Stability » (1960), Fordham Univ. Press

Gomez C. « Une “vieille” idée peut-elle sauver l’économie mondiale ? » (2010) Université Blaise Pascal IUFM Auvergne (https://osonsallais.wordpress.com/wp-content/uploads/2010/02/gomez-100.pdf)

Minsky H.P. « Can “It” Happen Again? » (1984) Essays on Instability and Finance M.E. Sharpe

Ricardo D. « Des Principes de l’Economie Politique et de l’Impôt » (1821) Chap.27

Tobin J. « Financial Innovation and Deregulation in Perspective » 2nd Int. Conf.of the Institute for Monetary and Economic Studies, Bank of Japan, Tokyo, May 29-31

[1] Erasme ; Chômage et Monnaie.

[2] Pour préserver un système supposé le meilleur, on stérilise des capitaux qui pourraient être mieux employés ailleurs. La structure actuelle n’est donc pas optimale de ce point de vue.

[3] En effet, si seul l’Etat peut monétiser sa dette, la monnaie centrale qu’il perçoit se retrouve, dès qu’il l’a dépensée, au compte des banques dont les clients reçoivent l’équivalent de la dépense de l’Etat. La garantie à 100% est réalisée si en même temps on assujettit les banques à un taux de Réserves Obligatoires de 100%.

[4] La zone monétaire concernée par la réforme est celle supervisée par une banque centrale. Pour fixer les idées, on peut prendre comme exemple la zone euro et la BCE.

[5] Nous conservons la terminologie Gomez-Allais des fonctions bancaires et des établissements associés.

[6] Nous n’avons pu trouver cette référence pour l’instant.

[7] Après une carrière universitaire, il a occupé des fonctions importantes dans la banque d’investissement d’une grande institution financière, tant en Europe qu’en Asie.

[8] Il y a toujours une telle inscription ad’ hoc lorsque la Banque centrale donne de la monnaie qui ne sera pas remboursée. Par exemple elle avait inscrit « Avances au Trésor » lorsqu’elle créditait le Trésor d’avances non remboursables.

[9] Pour le fonctionnement du système monétaire, il n’y a aucune nécessité que les BF aient un compte en banque centrale.

Publié par C.E.C.

Publié par C.E.C.